- ベンチャーキャピタル投資の52.5%がAI分野に集中、1927億ドルの記録的規模

- 米政府がAI賭博で関税免除を維持、他分野への投資不足リスクが深刻化

- 株式市場がAI楽観論に完全依存、従来のリスク要因を無視する危険な状況

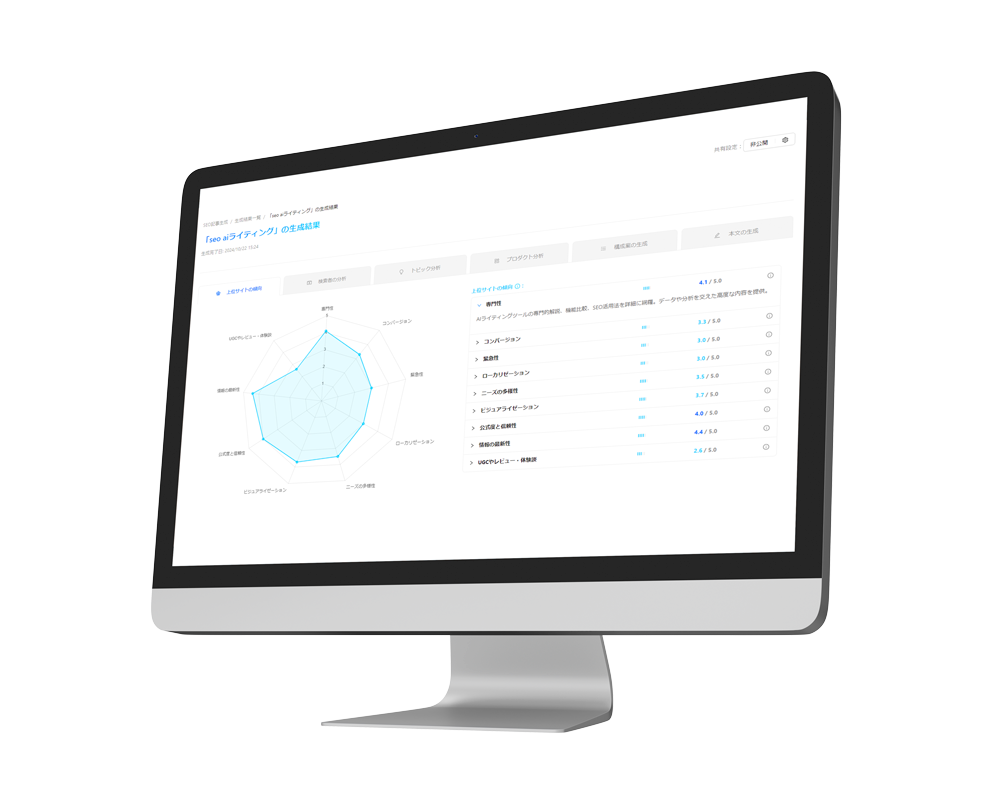

ベンチャーキャピタルの異常なAI集中投資

2025年のグローバルベンチャーキャピタル投資において、AI分野が全体の52.5%にあたる1927億ドルを獲得し、総投資額3668億ドルの過半数を占める異常事態となっています[1]。特にアメリカの投資家は、保有資本の62.7%をAIスタートアップに配分しており、市場の二極化が鮮明になっています。

この投資パターンは「AIに参入するか、資金調達から排除されるか」という極端な選択を企業に迫っており、AI以外の革新的技術への資本アクセスが著しく制限される状況を生み出しています[1]。ベンチャーキャピタル業界では、持続可能性への懸念が高まっているものの、投資の流れは止まらない状況です。

この状況は、まるで金鉱ラッシュ時代のカリフォルニアのようです。全ての投資家が同じ鉱脈に殺到し、他の有望な土地は見向きもされません。しかし歴史が示すように、こうした極端な資本集中は必ず調整局面を迎えます。AI技術の実用性と収益性が証明される前に、これほど巨額の資金が流入することは、健全な市場メカニズムの機能不全を示唆しています。特に懸念されるのは、バイオテクノロジーやクリーンエネルギーなど、長期的に重要な分野への投資が犠牲になっていることです。

政府主導のAI経済賭博政策

アメリカ政府は事実上、人工知能を「世界経済の未来」として巨大な賭けを行っており、コンピューター輸入に対する関税免除を維持しながら、他の分野には保護主義的な関税を課しています[2]。この政策により、アメリカ経済の大部分がコンピューター輸入の関税免除措置に完全に依存する構造となっています。

第2四半期の経済成長率3.8%のうち、コンピューターとソフトウェア投資が0.71%を占めており、AI構築が経済成長の主要な牽引力となっています[2]。しかし専門家は、このAI賭博が失敗した場合、アメリカは不良資産と他の重要分野への投資不足という深刻な問題に直面すると警告しています。

これは国家レベルでの「オール・イン」戦略と言えるでしょう。ポーカーで手持ちのチップを全て賭けるような状況です。確かにAI技術は革命的な可能性を秘めていますが、一国の経済政策をここまで単一技術に依存させることは前例がありません。製造業、インフラ、教育など、経済の基盤となる分野への投資バランスを欠いた政策は、短期的な成長と引き換えに長期的な経済安定性を犠牲にするリスクがあります。特に、関税政策の一貫性の欠如は、貿易パートナー国との関係悪化を招く可能性もあります。

株式市場のAI依存症候群

ウォール街は政治的不確実性を完全に無視し、AI楽観論によって記録的な株価水準を維持しています。AI インフラストラクチャへの設備投資は前年比80%増の4500億ドルに達する見込みで、「マグニフィセント・セブン」と呼ばれるAI重点企業群がS&P500の主要な牽引役となっています[3]。

市場は「AI革新への飽くなき欲求」によって動いており、従来の地政学的リスクや経済指標よりもAI分野の期待が優先される異常な状況となっています[5]。AI市場は2027年までに1兆ドル規模に達すると予測されており、この期待がアナリストの強気予測を支えています。

現在の株式市場は、まるで薬物依存症患者のようにAI関連ニュースに反応しています。好材料があれば急騰し、悪材料があれば急落する極端な値動きは、健全な価格発見機能の喪失を示しています。特に懸念されるのは、収益性の低い技術企業が収益性の高い企業を上回るパフォーマンスを示していることです。これは明らかに投機的な動きであり、ファンダメンタルズを無視した投資行動が蔓延していることを物語っています。投資家は短期的な利益に目を奪われ、長期的なリスク評価を怠っている可能性があります。

バブル崩壊への警告と経済リスク

技術評論家のコリー・ドクトロウ氏は、AI分野の崩壊が差し迫っていると警告し、現在の状況をドットコムバブルや歴史的な金融バブルと比較しています[4]。明確な収益化の道筋がないまま巨額の投資が流入している状況を「サブプライム・インテリジェンス」と表現し、AI依存セクターでの雇用損失や投資家信頼の失墜を予測しています。

一方で、AI投資は2025年に前年比40%増の2800億ドルに達し、採用企業の97%が正のROIを報告するなど、実用性を示すデータも存在します[4]。しかし、中国のDeepSeekモデル発表による大幅な売り込みとその後の27.3%のリバウンドは、市場の投機的性質と極端なボラティリティを浮き彫りにしています。

現在の状況は、楽観論と悲観論が極端に対立する典型的なバブル末期の症状を示しています。97%のROI報告は確かに印象的ですが、これらの数字がどの程度持続可能で検証可能なものかは疑問です。特に、短期間での劇的な価格変動は、市場参加者が感情的な判断に基づいて行動していることを示唆しています。歴史的に見て、新技術への過度な期待と投資は必ず調整局面を迎えます。重要なのは、AI技術自体の価値を否定することではなく、現在の投資規模と期待値が現実的な技術進歩のペースと整合しているかを冷静に評価することです。

参考文献

- [1] VCs Realign Portfolios: AI Claims Half of 2025 Funding

- [2] The Tariff Exemption Behind the AI Boom

- [3] Wall Street Shirks Shutdown Jitters as AI Optimism and Rate Cut Hopes Fuel Record Stock Futures

- [4] Cory Doctorow Warns of Imminent AI Bubble Collapse

- [5] Dow Jones Futures Soar Amid AI Enthusiasm and Dovish Fed Outlook

*この記事は生成AIを活用しています。*細心の注意を払っていますが、情報には誤りがある可能性があります。